2018年10月底,中国互联网消费金融平台—360金融正式向美国证券交易委员会提交了IPO申请书,成为中国第一个冲击资本市场的金融科技公司。成立于2015年的360金融尽管进场较晚,但却发展迅速,据奥纬咨询统计,在有互联网技术巨头支持的互联网消费金融平台中,从2018年第二季度放款额来看,360金融业务规模位列中国前五,仅次于蚂蚁金服、微众银行、京东金融和百度金融,而至今其他四家公司均尚未披露冲击二级资本市场的具体计划。360金融为何能抢做国内巨头系金融科技第一股?公司未来发展前景如何?本文为你一一道来。

借款方式简单透明,借款规模爆发式增长

从360金融公司业务结构来看,公司分为三大业务主线,分别为360借条、360小微贷和360分期,其中360借条是主力军。此外,与360金融关联的360金服,旗下开发了线上理财平台你财富、高端理财平台私银家,以及第三方快捷贷款产品或服务的发布及推广平台360贷款导航。

其中,作为公司最主要业务的360借条提供连接借款人和资金合作伙伴的直观平台,360金融平台将潜在客户与选定的资金合作伙伴进行匹配,帮助借款人找到能够负担得起且及时的信贷解决方案,从而为借款人提供经济实惠、无担保的即时到账贷款服务。在大多数情况下,借款人直接向资金合作伙伴支付利息,而360金融则从资金合作伙伴处收取所提供技术服务的服务费(撮合贷款服务费和贷款后服务费用)。

简单透明的借款方式吸引了大量借款人,也使公司的借款规模迅速扩张。截至2018年第三季度,360金融累计借款人数量和累计借贷金额分别达到了644.4万人和944.0亿元,分别同比增长了3.19倍和4.06倍。可见360金融正处于快速增长阶段。

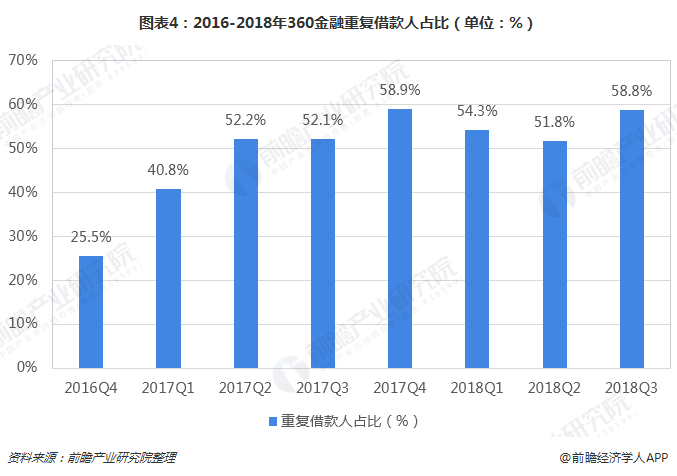

此外,除了为借款人提供简单透明的贷款服务外,在360金融的撮合下,用户还可获得最高20万元人民币的授信额度,约95%的贷款申请可自动生成信用评估决策。在贷款余额未超过授信额度的情况下,借款用户可在任意时间申请多次提款。而更加友好的用户体验也极大地增强了用户粘性,进一步保障了公司的用户来源。近两年公司重复借款人占比总体有增长趋势,2018年第三季度,重复借款人贡献率为提升至了58.8%。

顺势“去金融化”潮流,发挥“科技型”平台优势

过去几年,蚂蚁金服等互联网巨头布局金融业务的策略逐渐“投行化”,纷纷斥巨资自建或收购持牌金融公司,或扩充注册资本金,甚至大量“囤积”金融牌照,以扩张放贷规模;而360金融也取得了消费金融所需的网络小贷和融资性担保两张金融牌照,但却并非是为了盲目拿牌照。事实上,360金融自成立之初便定位科技公司,不断创新“去金融化”业务模式,一端为金融合作伙伴挖掘和推荐优质借款用户,另一端帮助其为优质借款用户提供定价合理、方便快捷的信贷解决方案。只是根据业务需要布局必要的金融牌照。而360金融的“去金融化”发展模式恰好与金融监管的“去金融化”政策导向、互联网金融公司转型方向不谋而合,将为公司未来发展带来利好。

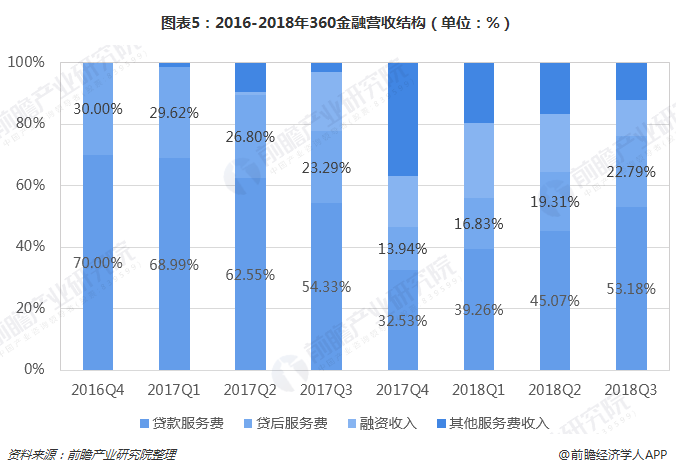

从公司的营收结构也可以看出公司的“科技”基因。2016-2018年,公司的技术服务费(主要包括贷款撮合服务费和贷后服务费)营收占比一直高于80%,是公司最主要的营收来源;而极具“金融”特征的融资收入却占比较低。由此可见,360金融是一家更加关注科技技术的“科技型”公司。

而定位“科技型”公司的一大优势在于,资本市场对金融项目的PE估值相对较低,基于杠杆率一般为10倍左右,而对科技公司的估值却可高达上百倍。主要原因在于:金融项目受制于信用风险和线性增长的限制,很容易看到天花板,很难形成爆发式增长;而科技平台天然具备规模效应、网络效应,可以无限降低边际成本,突破线性增长而进入指数级增长,因此在资本市场更加青睐科技公司。

风控能力优异,违约率可控

此外,作为一家以网络安全起家的公司,360金融也依托360深耕互联网安全多年的优势,搭建了数据收集、风险管理、定价和工作流集成系统;同时,自主研发了Argus智能风控引擎、宇宙魔方(Cosmic Cube)风险定价引擎,以及Cloud Bank系统等基于人工智能的风控全流程体系。而在识别欺诈方面,360金融采用基于面部识别的强大且高度自动化的身份认证流程来过滤欺诈性信用申请,利用行为和社会数据采集来评估潜在借款人偿还贷款的能力和意愿。同时,公司还设立了专门的风控团队,以保障风控工作的顺利开展。截至2018年9月底,360金融有322名员工专职从事研究、开发和风控,占员工总数的48%。

完善的风控系统的搭建,能有效降低公司借款人的违约风险。截至2018年9月底,经360金融平台促成的贷款M3+逾期率低至0.6%,处于业内较低水平;而因欺诈而产生的坏账率也低至0.2%。各项数据均表明360金融具有较强的风控能力。

营收爆发式增长,但亏损幅度扩张显著

由于公司具有较好的商业模式以及风控系统,因此尽管公司仅运营两年多,但是公司营收规模却得到了爆发式增长。从2017年和2018年前3季度的数据来看,截至2018年9月底,360金融实现营收13.86亿元,同比增长了17.73倍。但是反观公司的净利润规模却差强人意,今年前3季度,公司亏损额为6.75亿元,同比增加了5.03亿元,亏损幅度扩张明显,这主要是公司的营销支出增长扩快所致。

从公司的营销费用支出情况来看,截至2018年9月,公司营销投入8.45亿元,同比增长了3.29倍;尽管随着营收规模的扩张,营销费用占营收的比例有明显下降,但目前仍然处于61%的较高水平。而从公司上市融资的资金用途来看,公司募资2亿美元,预计将其中的40%用于品牌营销,说明短期内营销费用仍将构成360金融的重大支出,并继续拖累公司的净利润表现。

360金融面临诸多发展困境,上市突围梦想或难如愿

除了需要解决营销支出过大的问题之外,360金融还面临其他诸多发展困境。根据中金公司的观点,从互联网金融借贷良性循环模式来看,优质的获客场景和获客能力直接决定了互联网金融公司的坏账水平及资金成本的高低,进而影响公司整体经营效益。然而,360金融在这两大方面均有所欠缺。

一方面,360金融缺少直接的金融服务场景,成为公司发展的最大漏洞。从互联网金融行业排名前几的玩家基本上都有对应的场景,例如,蚂蚁金服有淘宝;京东金融有京东电商;百度金融也有百度搜索引擎做支撑;而微众银行的消费场景则更为多元。在这样情况下,360金融缺乏特定服务环境就成了其未来发展的极大劣势。

另一方面,360金融在获取用户流量的能力也存在缺陷。目前,360金融连接B端与C端的主要渠道主要依赖于母公司360集团搭建的平台及旗下的产品来为其获取客源。招股书显示,360已连接累计超过10亿移动设备;而截至2018年9月底,其渠道资源共为360金融转化了22.7%的借款人。除了360的连接与转化渠道外,360金融只能依靠传统的广告方式来与用户建立连接,导致了360金融的获客渠道过窄,流量导入困难将成为公司未来发展瓶颈。而且360金融现有的都是间接流量导入渠道,并不直接面对用户的金融服务场景,也不利于刺激用户的使用借贷服务。

此外,就在360金融递交IPO招股书的前夕,另一家互金公司品钛刚刚实现在美国纳斯达克挂牌上市,在美股暴跌的影响下,截至2018年11月7日,品钛股价已经跌破了发行价;无独有偶,据统计,从已在美股上市的10多家互金企业来看,现已有过半的互金企业股价较上市首日开盘价跌超两成,而曾经的互金“明星”趣店股价更是大跌逾六成。由此可见,360金融选择此时上市也将面临极大的破发风险,其能熬过互金公司“凛冬”实力与运气都值得怀疑。

对比其他竞争对手,陆金所在2017年实现首次盈利之前挣扎了6年时间;京东金融也在成立5周年之际才开始盈利。而在消费金融监管逐步收紧,资本市场寒冬将至的背景下,运营不到3年的360金融想要在短期实现盈利显然困难重重,即使成功登陆资本市场也难以帮助公司突破其发展所面临的诸多瓶颈,上市突围的梦想或难如愿。

以上数据及分析均来自于前瞻产业研究院《2018-2023年中国互联网金融行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告将帮助互联网企业、学术科研单位、金融机构、投资企业准确了解互联网金融行业最新发展动向,及早发现互联网金融行业市场的空白点,机会点,增长点和盈利点……,前...

品牌、内容合作请点这里:寻求合作 ››

让您成为更懂趋势的人

让您成为更懂趋势的人

想看更多前瞻的文章?扫描右侧二维码,还可以获得以下福利:

下载APP

关注微信号

扫一扫下载APP

与资深行业研究员/经济学家互动交流让您成为更懂趋势的人

违法和不良信息举报电话:400-068-7188 举报邮箱:service@qianzhan.com 在线反馈/投诉 中国互联网联合辟谣平台

Copyright © 1998-2026 深圳前瞻资讯股份有限公司 All rights reserved. 粤ICP备11021828号-2 增值电信业务经营许可证:粤B2-20130734