(图片来源:摄图网)

近日,美国财政部公布的数据显示,中国在3月份减持了76亿美元的美国国债,持有量降至7,674亿美元,创下了自2009年以来的最低点。

尽管中国减持了美国国债,但全球范围内对美国国债的需求并未减少。据数据显示,3月份海外总计持有的美国国债规模增加了1,199亿美元,总额达到8.09万亿美元。

值得注意的是,美国国债的最大持有国日本,在3月份选择了增持美债,增持规模达199亿美元,使其总持有量增至1.19万亿美元。

在减持美债的同时,中国人民银行连续大手笔买入黄金,据最新数据,截至今年4月末,中国人民银行的黄金储备规模已达7280万盎司,连续18个月增长。

美元是世界上最主要的储备货币之一,在国际贸易、外汇交易和国际支付中扮演着重要角色。然而,在全球经济不确定性增加、金融市场波动加剧的背景下,各国央行和投资者都在寻求更为多元化的资产配置方式以降低风险。

中信证券预计美国通胀中枢难以明显反弹,住宅项CPI同比在下半年可能还有下行空间,预计美联储年内不降息或仅降息一次。

分析人士认为,中国减少美债持仓的举措,符合海外资产配置多元化的趋势。在全球经济不确定性增加的背景下,多元化投资可以降低资产组合的风险,提高整体收益率。

美元仍占主导地位

在全球各国外汇储备方面,尽管国际货币体系在过去60年间发生了重大结构性转变,但美元依然占据主导地位,截至2021年一季度,美元在全球各国外汇储备中的货币量达到69912亿美元,比重达56%,其次是欧元和日元,货币量分别为24157亿美元和6921亿美元,占比分别为19%、6%。

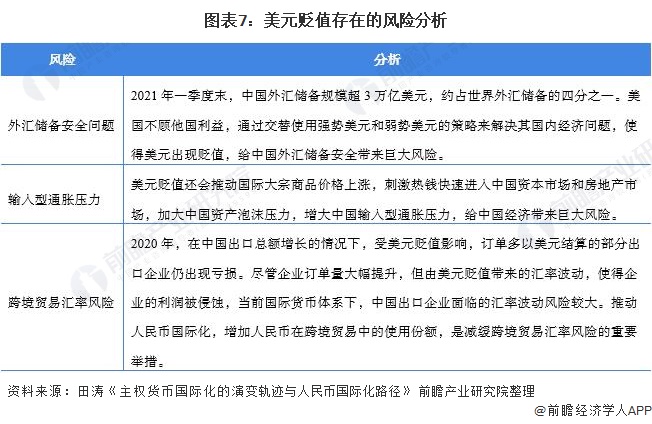

当前国际货币体系下美元贬值风险巨大

在当前美元主导的货币体系下,美元贬值对中国外汇储备安全、输入型通胀及跨境贸易汇率波动存在巨大风险,不利于中国经济稳定发展,加速推动人民币国际化是规避美元贬值风险的必要举措。

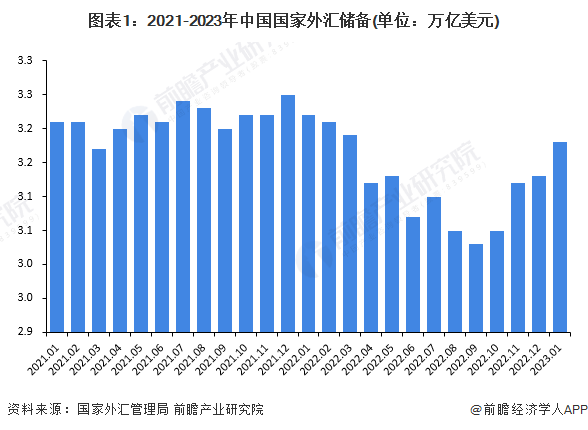

2023年1月末外汇储备量为31845亿美元

近年来,我国外汇储备规模一直保持在3万亿美元水平。2022年以来,外汇储备开始下滑,9月末降至3.03万亿美元的最低点。然而,到2023年1月末,我国外汇储备规模升至31845亿美元,较2022年末增长了568亿美元,增幅为1.82%。2023年1月,受全球宏观经济数据和主要经济体货币政策预期等因素影响,美元指数下跌,全球金融资产价格总体上涨。综合考虑汇率折算和资产价格变化等因素,当月外汇储备规模出现上升。我国经济持续恢复并呈现回升趋势,内生动力不断增强,这有利于外汇储备规模保持基本稳定。

根据纽约联邦储备银行13日公布的一项重要调查显示,美国人对高通胀的预期持续上升,未来几年物价将保持高位。这意味着通货膨胀压力可能会持续增加,这对美国经济和金融市场都可能产生重大影响。中国是美国最大的债权国之一,中国减持美债, 可以降低资金风险。

前瞻经济学人APP资讯组

更多本行业研究分析详见前瞻产业研究院《中国金融行业创新趋势与企业发展战略分析报告》

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

本报告前瞻性、适时性地对金融行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来金融行业发展轨迹及实践经验,对金融行业未来的发展前景做...

品牌、内容合作请点这里:寻求合作 ››

让您成为更懂趋势的人

让您成为更懂趋势的人

想看更多前瞻的文章?扫描右侧二维码,还可以获得以下福利:

下载APP

关注微信号

扫一扫下载APP

与资深行业研究员/经济学家互动交流让您成为更懂趋势的人

违法和不良信息举报电话:400-068-7188 举报邮箱:service@qianzhan.com 在线反馈/投诉 中国互联网联合辟谣平台

Copyright © 1998-2026 深圳前瞻资讯股份有限公司 All rights reserved. 粤ICP备11021828号-2 增值电信业务经营许可证:粤B2-20130734