汽车玻璃行业是一个市场集中度高的寡头竞争行业,目前业内主要包括了福耀玻璃(中国)、信义玻璃(中国香港)、旭硝子(日本)、板硝子(日本)和圣戈班(法国)五大生产商,五家企业的全球市场份额超过了80%。目前,五大企业在企业规模、市场份额、产品结构、盈利能力、市场结构、客户结构以及产业链延伸等多个方面均存在一定差异,且各有优势。未来随着各大汽车玻璃生产商在全球产能布局效果的不断发挥,将有望进一步加剧全球化竞争。

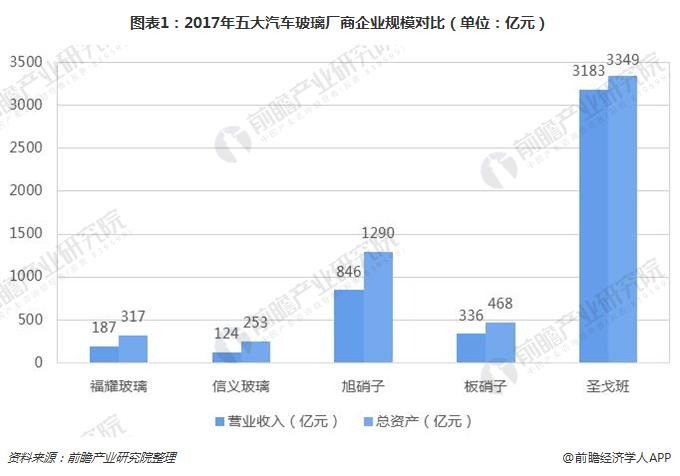

一、企业规模:圣戈班遥遥领先,其他企业规模相差不大

从企业规模来看,法国企业圣戈班的营收和资产规模均遥遥领先于其他企业。2017年,圣戈班实现营收3183亿元,是营收最少企业信用玻璃的26倍;资产规模是信义玻璃的13倍。旭硝子的发展规模位居第二,但也远远落后于圣戈班。福耀玻璃、信义玻璃和板硝子的企业规模则相差不大,营收规模基本在100-350亿元之间。

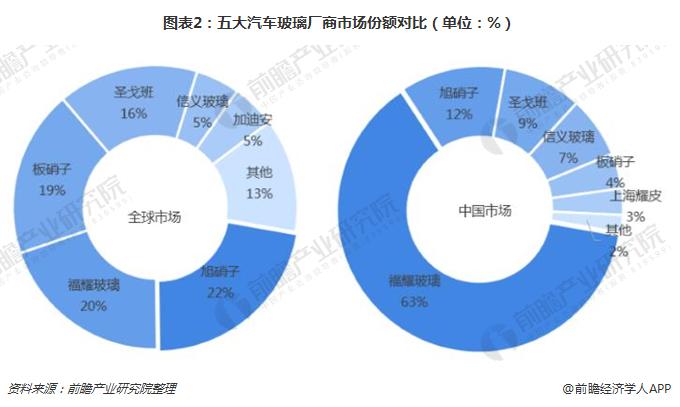

二、市场份额:市场高度集中,中国市场福耀玻璃一家独大

目前,国际汽车玻璃行业集中度极高,前五大生产商市场份额超过了80%,市场呈现出典型的寡头竞争格局。其中,旭硝子和福耀玻璃的市场占有率均超过20%;板硝子紧随其后;信义玻璃的市场份额则相对较小,仅为5%。值得一提的是,福耀玻璃不仅全球市场份额位居第二,其在中国市场上更是一家独大,市场占有率高达63%。

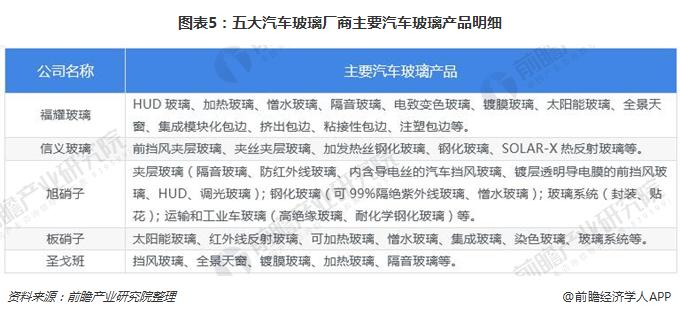

三、产品结构:福耀玻璃高度集中于汽车玻璃业务,其他企业相对分散

从各大厂商的细分产品结构来看,各大厂商除在汽车玻璃领域进行业务之外,还纷纷布局了浮法玻璃、平板玻璃、建筑玻璃、高性能玻璃等其他领域。其中,福耀玻璃的业务最为集中,汽车玻璃营收占比高达95%,其他业务拓展也是在产业链上游衍生,布局了原材料浮法玻璃;板硝子的汽车玻璃营收占比也超过一半,并在建筑玻璃领域进行了大力布局;汽车玻璃也是信义玻璃和旭硝子的主要产品,营收占比保持在25%以上;圣戈班则将汽车玻璃作为辅助产品,营收占比仅为5%,但由于圣戈班的营收规模是其他企业的20余倍,所以圣戈班在汽车玻璃市场上的市场份额也较大。

从汽车玻璃的生产产品来看,如加热玻璃、隔音玻璃、防红外线反射玻璃等功能性玻璃是各大企业生产的重点。其中,板硝子和旭硝子开始注重玻璃系统生产,逐渐推进汽车玻璃生产的模块化和集成化。

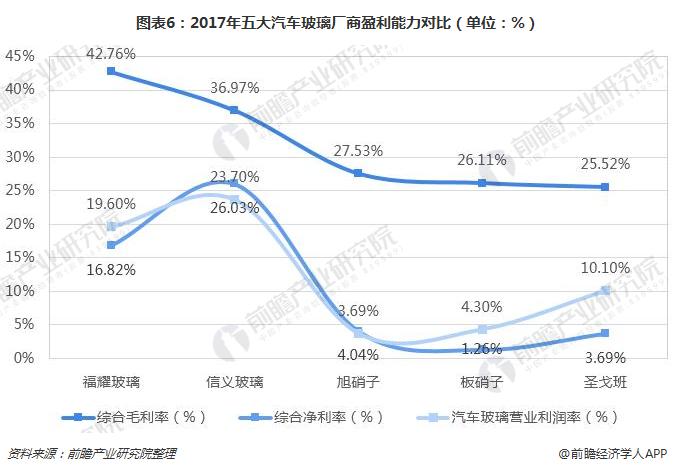

四、盈利能力:中国企业表现抢眼,信义玻璃汽车玻璃业务盈利能力最强

在盈利能力上,中国的两家企业表现最好。福耀玻璃和信义玻璃的综合毛利率明显高出国外的三家企业,分别达到了42.76%和36.97%,稳居第一、第二位;而在综合净利率和汽车玻璃营业利润率方面,国外企业普遍低于10%,而福耀玻璃则保持在15%以上,信义玻璃保持在20%以上,明显高于国外企业。此外,整体看来,信义玻璃的盈利能力处于领先地位,特别是在汽车玻璃销售业务上,有明显的竞争优势。

五、市场结构:以亚洲市场为主,全球化布局趋势明显

从销售市场来看,五大企业在亚洲地区的汽车玻璃销售占比均较大。其中,由于福耀玻璃、信义玻璃、旭硝子亚洲市场份额均在60%以上,主要是这些公司均属于亚洲企业,能够有效发挥本土优势;欧洲市场是板硝子和圣戈班优势市场,而由于亚洲人口众多,且是汽车消费的主要地区,因此两家公司也在亚洲进行了大力布局,亚洲市场营收占比均在20%以上。

此外,除亚洲市场外,五家企业也同时在北美、欧洲等其他地方进行产品销售,呈现出明显的全球化业务布局的特点。

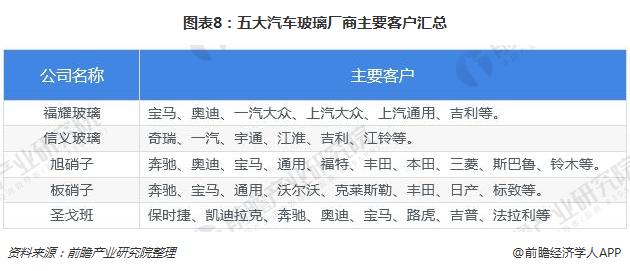

六、客户结构:圣戈班定位高端,福耀玻璃本土优势显著

从客户结构来看,在全球市场上,圣戈班高端品牌校多,而信义玻璃则配套了更多商用车型,其余公司客户结构不相上下;在国内市场上,福耀玻璃覆盖了绝大部分整车厂商,在本土汽车玻璃市场上具有明显的竞争优势。

七、产业链延伸:一体化整合趋势明显,浮法玻璃是必争之地

目前,五大汽车玻璃供应商产业链纵向一体化整合趋势明显,各大公司都在高性能玻璃上有所涉及,且都将产业链向上游延伸。其中,浮法玻璃作为汽车玻璃的主要前体材料,五家公司均在实现了自产;福耀玻璃、信义玻璃还设有自己的硅砂生产基地提供原料;旭硝子则延伸至纯碱、硅砂等原材料。可见,通过向上游进行业务布局来降低原材料价格波动风险与生产成本、保证原材料供应稳定性和产品质量是汽车玻璃行业内各大企业发展的一大趋势,未来五家公司的产业链一体化整合趋势将愈加明显,并由此进一步提高行业的进入壁垒。

八、产能分布:国外企业全球化产能布局较为领先,国内企业稍显落后

从全球设厂情况来看,国外企业的产能分布更为广泛。旭硝子和圣戈班已经完成了在亚洲、欧洲、北美、南美以及非洲的全面布局,业务已分别拓展至全球的30多个国家和67个国家;板硝子也不甘落后,除非洲地区外,也已经在欧洲、亚洲、南美和北美共计设有汽车玻璃工厂22个。

国内企业全球化产能布局则稍显落后。信用玻璃产能主要分布在国内的珠三角、长三角、京津翼、西部成渝经济带,设有七大生产基地;而为开拓海外市场,其仅在2015年在马来西亚新建生产基地,海外其他地区则未进行产能布局。福耀玻璃在国内设有9个汽车玻璃生产基地,并逐渐将产能逐渐布局到美国、俄罗斯、德国等地,以进一步开拓市场,但由于国际化布局起步较晚,现仍落后于国外企业。

总体来看,随着各大企业全球化产能布局与业务开拓的不断推进,未来汽车玻璃行业内企业的全球化竞争趋势将更加明显。

以上数据及分析均来自于前瞻产业研究院《2018-2023年中国汽车玻璃行业产销需求与投资预测分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

本报告前瞻性、适时性地对兰炭行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来兰炭行业发展轨迹及实践经验,对兰炭行业未来的发展前景做...

品牌、内容合作请点这里:寻求合作 ››

让您成为更懂趋势的人

让您成为更懂趋势的人

想看更多前瞻的文章?扫描右侧二维码,还可以获得以下福利:

下载APP

关注微信号

扫一扫下载APP

与资深行业研究员/经济学家互动交流让您成为更懂趋势的人

违法和不良信息举报电话:400-068-7188 举报邮箱:service@qianzhan.com 在线反馈/投诉 中国互联网联合辟谣平台

Copyright © 1998-2025 深圳前瞻资讯股份有限公司 All rights reserved. 粤ICP备11021828号-2 增值电信业务经营许可证:粤B2-20130734