设计、制造、封测,三大半导体领域之中,我国和国外最接近的是哪个领域?

设计可能是最多人想到的,毕竟在大众熟知的手机芯片领域,华为麒麟系列芯片是可以和高通、苹果掰掰腕子的存在。

但实际上,封测是中国大陆芯片领域目前最具竞争力的环节。

这个领域平时少有人关注,主要是相较于其他环节,封测算是 “劳动密集型”产业,技术含量和资本含量略低——当然只是相对而言——也不太容易被国外卡住。正是在这种环境中,中国企业“闷声发大财”,获得了巨大进步。

未来,封测可能是大陆在半导体行业登顶的第1个大环节。

1、落后,又不落后

半导体封测实际上是封装和测试的合称。虽然是2个环节,但其工序有延续性,而且往往也在同一个工厂内完成,所以一般将其统一起来。

芯片封装是利用薄膜技术细微加工技术等,将芯片连接到一块基板上并加以固定,随后用可塑性绝缘介质灌封,制造出成品芯片的过程。

封装的意义在于,因为前一个环节制造出的芯片小且薄,如果不在外施加保护,非常容易刮伤。此外,在过去工艺不佳的情况下,因为芯片尺寸微小,如果不加上一个大尺寸的外壳,不容易人工安放到电路板上。我们日常看到的,实际上都是这样套了个壳子的芯片。

测试顾名思义,就是对已经完全成型的芯片进行最后的测试,通过后就能打包发货了。

从上世纪60年代半导体行业诞生至今,封装技术大体经历了5个阶段,如下图所示:

在业内还有一种更常用的分类,以是否存在焊线为标准,将封装形式分为传统封装和先进封装2种。

前者大致上包括第一、第二阶段的封装技术,第三、第四阶段及之后的归入后者。

可以看到,由于芯片逐渐深入到越来越多行业的方方面面,种类复杂,与之适配的封装形式也花样繁多,看得人眼花缭乱。

不过,如果不是业内人士,实际上不用太关心图中的各种名称。

只需要知道,全球半导体封装行业大体上正处在先进封装的成熟期,大陆封装企业则大多以传统封装技术为主——但并非全部。

此外,行业的头部玩家已经开始向第五阶段发力,抢夺未来的技术高地。

从传统到先进,大体上遵循2个原则:

要么越来越小,使封装接近芯片尺寸大小,比如FC、WLCSP、Fan-Out 等;要么功能性越来越强,强调异构集成,在系统微型化中提供多功能,如SiP、3D封装等。

在这方面,中国大陆企业非常值得说道说道。但在这之前,还是先看看市场的总体发展情况。

2、“三分天下有其一”

根据全球集成电路市场结构,设计、晶圆、封测三大环节的合理占比为3:4:3。

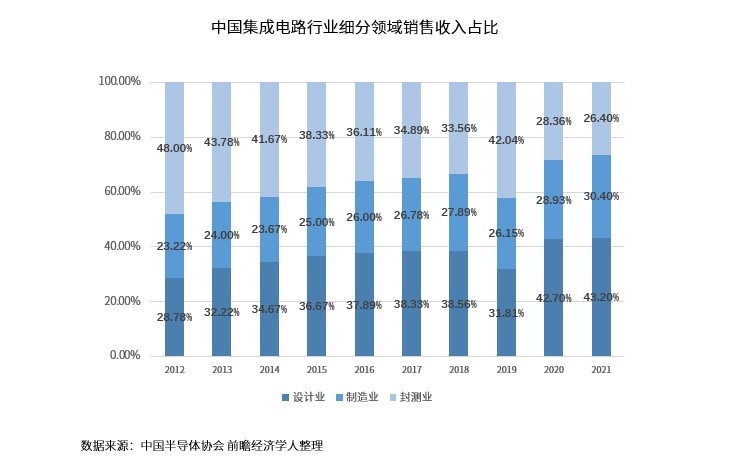

但在大陆,由于早前业内重点关注设计和制造领域,封测环节的占比实际上一直在下滑。

自2012年至2020年,中国大陆集成电路销售规模从2162亿元增长至8848亿元,年均复合增长率为 19.26%。

而大陆封装测试业的市场规模从2012年的1034亿元,增长至2020年的2509.5亿元,复合增速为11.72%,增速落后于行业整体增速。

2021年,大陆集成电路产业销售额为10458.3亿元,其中设计业销售额为4519亿元,制造业销售额为3176.3亿元,封测业销售额2763亿元,封测业占比进一步下降至26.4%。

但这只是相对的,不代表大陆封测行业落后。

放眼全球,2011年至2020年,封测市场规模从455亿美元增长到594亿美元,年复合增长率仅为3.0%。显然,大陆动辄10%以上的增速是远远领先于国际同行的。

前面说过,相对于其他环节,封测行业技术壁垒和国际限制较少,再加上近年终端电子产品需求旺盛,几轮大规模企业并购过后,中国已经算是全球半导体封测领域的主要玩家了,甚至可以说是“三分天下有其一”。

不过这“三分”并不平均,而是有强有弱。

总体来看,全球10强的委外封测公司占了市场77.51%的份额,5家中国台湾企业市占率为40.7%;

中国大陆3家(长电科技、通富微电、华天科技),市占率为20.1%。

美国在这方面落了下风,只有1家安靠(Amkor),市占率为13.5%。

另外新加坡还有1家联合科技(UTAC),市占率为3.2%,占比较小。

作为对比,在2017年时,中国台湾封测企业市占率为40.8%,中国大陆为19.1%,美国为15%,新加坡2.5%,剩下的是其他厂家。我们往前小小进了一步,美国则往后小小退了一步。

前面提到,中国大陆封装企业并非全部都以传统封装技术为主,指的就是长电科技、通富微电、华天科技这3家巨头。

甚至于早在2017年,长电科技的封装技术专利数量已经在中国和美国同时拿下了第1,其中先进封装技术专利占比超过67%。

这3家作为大陆封装企业第一梯队,具备部分或全部第四阶段封装技术量产能力,同时在第五阶段晶圆级封装领域进行技术储备或产业布局,和世界一流已经不存在代差。

在他们之后,第二梯队企业产品以第一、二阶段技术为主,并具备第三阶段技术储备,这类企业大多为大陆区域性封测领先企业。

第三梯队企业产品主要为第一阶段通孔插装型封装,少量生产第二阶段表面贴装型封装产品,这类企业以众多小规模封测企业为主。

尤其值得一提的是,我国头部封装企业在先进封装技术上处于领先态势。

根据Yole的数据,2021年先进封装的市场规模约为350亿美元,先进封装占全部封装的比例约为45%。而长电科技、通富微电先进封装营收占比分别60%、70%,高于全球水平。

华天科技近年来在Fan-out以及3DIC封装领域也接连推出了eSiFO等自主研发的创新封装技术。

此外,在各个先进封装平台中,3D堆叠、嵌入式(Embedded die)封装和扇出型(Fan-out)封装将以最快速度增长。

而长电科技此前的财报恰好提到,“Fanout(eWLB)和 SiP 成为本公司两大先进封装技术的突出亮点,不仅在技术上而且在规模上都处于全球领先地位”,在当前先进封装技术领域抢占了先机。

此外,通富微电之前收购了AMD中国持有的苏州、槟城工厂,引入了这2个工厂的先进倒装芯片封测技术,可提供包括Bumping、WLCSP、FC、BGA、SiP等先进封装技术;华天对Unisem、FCI等的并购,在获取大量优质国际大厂订单的同时,也完善了Bumping、SiP、Flip-Chip、MEMS等先进封装技术的布局。

未来,在新兴市场和半导体技术的发展带动下,全球封装测试市场有望继续向着小型化、集成化、低功耗方向发展,先进封装将得到越来越多的应用。

Yole预测,先进封装的全球市场规模到2025年将增长至420亿美元,在全部封装的占比将增长到49.4%,成为全球封装市场的主要增量。

综合考虑本土企业在技术上的优势,以及本土市场结构存在优化空间,我国封测行业有望迎来进一步发展。

3、中企的“金元攻势”

可能不少人会疑惑,为何在半导体其他领域上落后,中企却能在封测这方面突破得如此迅速?

一方面,之前也说过,半导体封测是整个行业中技术含量相对较低的环节,外国企业的技术壁垒较低;

另一方面,技术壁垒低也导致外国很少在这方面下功夫“使绊子”,中国企业前几年得以开展“金元攻势”,收购了不少境外优良资产。

其中,最典型的就是长电科技“蛇吞象”,跨境收购原先全球排名第4的新加坡上市公司星科金朋。

2015年1月,长电科技对外公布了将要约收购星科金朋的消息,交易金额达到7.8亿美元,引起全行业巨大反响。

财报资料显示,星科金朋2013年营收为15.99亿美元,在全球封测领域排名第4,而长电科技营收8.5亿美元,只有星科金朋的一半左右,排名全球第6。显然,长电科技单凭一己之力难以完成此次收购。

在这背后,“国家队”出了大力气。首先,这7.8亿美元全部是现金,里面长电科技仅出资2.6亿美元,其他都体现了国家力量——集成电路产业基金,也就是俗称“大基金”出资3亿美元,中芯国际的子公司芯电半导体出资1亿美元,还有中国银行贷款1.2亿美元。

最终,长电科技得以吞下星科金朋,一跃成为全球前3的半导体封测企业。

更重要的是,这次战略并购使之获得了星科金朋在中国台湾、韩国、新加坡的多个工厂以及全部先进技术(主要包括SiP、eWLB、TSV、3D封装、PiP和PoP等)。同时,星科金朋在欧美地区的销售额占比较高,有助于长电科技顺利打开国外市场。

三巨头中的另外2家——通富微电和华天科技也不乏大手笔并购案例。

通富微电2016年4月,一举出资3.71亿美元收购了AMD苏州和AMD槟城两家封测厂85%的股权,并购之后更名为通富超威苏州和通富超威槟城。

这2家工厂原本就是AMD大部分产品的封测工厂。收购完成后,通富微电不仅获得了其工艺和研发能力,也继承了之前的业务,与大客户AMD深度绑定。2019年,来自AMD的订单为通富带来了40.77亿营收,占通富全年营收的49.32%。

华天科技于2014年12月与美国FCI公司签署了《股东权益买卖协议》,2015年完成股权交割。公司旗下的封装测试产品有12大系列200多个品种,集成电路年封装能力达到100亿块。

4、政策扶植未来

为推动我国集成电路封测行业良性发展,国家相继出台了一系列鼓励扶持政策,从税收、资金、人才培养等多方面扶持和推动集成电路产业的发展。

下图汇总2020年1月以来全国和重点省市集成电路政策:

目前,全球半导体产业整体成长放缓,全球半导体面临结构调整和产业链产能的重新分析。从产业转移的角度来看,目前大部分集成电路封装企业已经将生产线转移到亚洲,随着代工模式的兴起,我国封测企业将有更多的机会。

前瞻经济学人APP 产业观察组

更多行业研究分析详见:

[1]《2022-2027年中国集成电路封装行业市场前瞻与投资战略规划分析报告》,前瞻产业研究院

同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商指南、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

品牌、内容合作请点这里:寻求合作 ››

让您成为更懂趋势的人

让您成为更懂趋势的人

想看更多前瞻的文章?扫描右侧二维码,还可以获得以下福利:

下载APP

关注微信号

扫一扫下载APP

与资深行业研究员/经济学家互动交流让您成为更懂趋势的人

违法和不良信息举报电话:400-068-7188 举报邮箱:service@qianzhan.com 在线反馈/投诉 中国互联网联合辟谣平台

Copyright © 1998-2025 深圳前瞻资讯股份有限公司 All rights reserved. 粤ICP备11021828号-2 增值电信业务经营许可证:粤B2-20130734