储能是碳中和的“龙脉”。

过去几年,这句话被来回说、反复提,但直到今天,储能产业却依然不瘟不火。

2020年,全球新增可再生能源发电量比2019年增长了45%以上,创下了新纪录。其中风电增长最为惊人,增速达到90%,而新增太阳能光伏装置安装量也增长23%。

然而,被广泛宣传为风光电“天然配套”的储能产业,却没跟上发展的脚步。

当年,全球已投运储能项目累计装机规模从2019年的184.6GW增长到191.1GW,增速仅为3.5%,远没有风电“一年一翻”的火热情景。相反,由于在经济性上迟迟无法实现预期的突破,那些较早在上面倾注心思的从业者正苦不堪言。

中关村储能产业技术联盟发布的《储能产业研究白皮书2022》中指出,“已投建储能项目大多还未形成稳定合理的收益模式”,“很多中小企业仍然举步维艰”。

今年上半年,该机构编制的“CNESA储能指数”一路下滑。

54只成分股中,股价距去年高点腰斩甚至下跌超2/3的不在少数,比如阳光电源、上能电气、科华数据、利士达、派能科技、亿纬锂能等。

没想到的是,欧洲一场颠覆全球能源格局的突发事件,在各个领域引发了巨大的蝴蝶效应,也一脚踹开了储能产业爆发的大门。

作为中国人,可能很难理解那些欧洲发达国家人民对于“环保”的执念。在欧洲人心目中,“节能减排”是和中国人的“落后就会挨打”一样,是社会的底层价值观。

所以在推广新能源上,欧洲也最为激进。

欧盟数据显示,2020年可再生能源(38%)在欧盟发电量中的占比首次超过化石能源(37%),跃居成为欧洲主要电力来源。

这个数据在美国是20%;而在我国,直到去年才提高到15%。

欧洲如此高比例的可再生能源发电,带来了一些我们难以想象的问题。

2015年3月20日,一场日全食降临北半球,在全球天文爱好者翘首期盼的时候,整个欧洲却陷入深深的忧虑:3500万千瓦、相当于150-200座中等规模发电站能力的光伏发电,短时间退出又再入,将对电网造成史无前例的冲击。

尤其是,作为欧洲工业火车头的德国,当时的高峰期光伏发电占比已经达到20%,受到的冲击可能最为严重。霎时间,全欧洲的电力系统都紧张起来,严阵以待。

好在,在整个欧洲电网的共同协调下,德国等国家的输电系统运营商通过实时调控备用机组的发电出力,维持日食过程中的电力供需平衡,成功渡过了这一难关。

但这也极端凸显了风光电最大的缺陷——不稳定。

由于风的间歇性的特点,风力发电输出的电能也具有间歇性;阳光与气候、季节、区域强烈相关,甚至一日内的变化也极度明显,导致光伏发电具有极强的随机性。

夜间用电高峰,未必是风电和光伏的发电高峰;阳光灿烂、强风呼啸时产生的能量,又不一定能在同一时间全部消耗完。

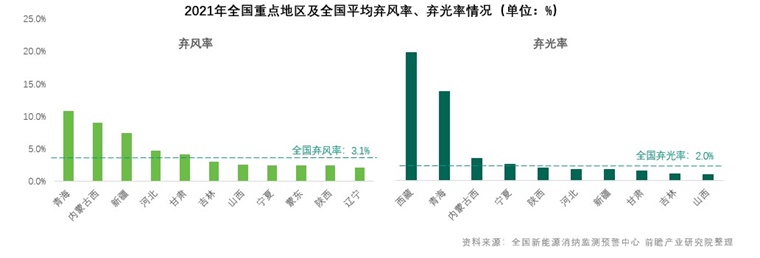

这一方面导致能源不能被充分利用,中国能源网数据显示,2021年我国弃风弃光率为3.1%和2%,仍有改善空间;另一方面也不利于电网稳定,带来潜在不安全因素。

通过储能系统,将可再生能源的弃风弃光电量存储后再移至其他时段进行并网,对随机性、闯歇性和波动性的可再生能源发电出力进行平滑控制,满足并网要求,并且可以提高可再生能源利用率,就成为了解决上述问题的最佳方案。

据中国化学与物理电源行业协会储能应用分会秘书长刘勇等业内专家介绍,当风电、光伏发电等间歇性可再生能源占比在15%到25%之间时,就会对电网安全性和稳定性带来较大冲击,需要配置储能以应对电源端和负荷端的随机变化。

风光电的地位越高,配套储能系统也就越重要。

因此,欧洲的储能产业近几年飞速发展,到2020年已经是全球最大的户用储能市场。

2022年,俄乌冲突一起,让欧洲的可再生能源产业再次迎来飞跃的契机。

欧洲发电20%来源于天然气,而天然气40%进口自俄罗斯。双方翻脸的后果自然是,欧洲电价暴涨。

根据欧洲电力交易所(EPEX)数据,2020年初法国电力交易现货价格中值约为44.86欧元/MWh,而2022年7月23日则达到268欧元/MWh,上涨幅度达500%。

2022年7月20日,英国伦敦东部地区的电网因电力需求激增而发生了短暂中断。为了维持电力系统的稳定性,英国的电力公共事业公司(电力中间商)被迫从电力交易市场,以超出正常情况下50倍的的价格(约人民币80元/度),购买了一部分电力以满足供电需求。

50倍!

谁受得了?

早在2022年3月,欧盟委员会就未雨绸缪地出台 REPowerEU 计划,内容主要包括多元化进口天然气、加快清洁能源替代、安装更多屋顶光伏和储能等措施,以加速清洁能源转型,提高欧盟能源独立性。

REPowerEU要求,2025年欧盟累计光伏装机规模要超过320GW,和2021年底累计装机167GW的规模相比,增长翻倍。这也意味着2022-2025年年均新增光伏装机要超过40GW,2026-2030年年均装机约为56GW。

5月,感受到冲突带来的持续能源压力,欧盟委员会正式发布“REPowerEU计划及欧盟太阳能战略”,将2030年可再生能源份额进一步由40%提升至45%。

而这,必将带来储能市场的加倍爆发。

事实上,在冲突之前,欧洲储能产业的发展已经不慢。在欧洲主流的户用储能方面,最发达的德国新增1.48GWh,同比增长45%;排在次席的意大利户储装机191MWh,同增122%;英国户储装机规模为81MWh,同比增长113%。

而对于今年,有机构对欧洲户用储能装机量给出了378%的惊人预判,明年也将维持在133%,达到23GWh。

面对这一情景,中国储能厂商笑开了花。

目前全球户用储能产品出货排名前5为美国特斯拉、中国派能科技、德国Sonnen、韩国LG化学、中国沃太能源。

其中,作为户储龙头的派能科技本身主攻欧洲市场,近几年和特斯拉的差距不断缩小。据最新消息,其户储产品全球市占率达到13%,和特斯拉(15%)差距已经很小。

近半年来,派能科技又成了最大受益者,今年6月,该公司已经表示订单饱和,“产能无法满足客户需求”。为此,他们宣布豪掷50亿元扩产锂电池储能项目,为未来热切的市场需求做好准备。

不仅如此,一些“新人”也盯上了这块大蛋糕。今年5月中旬的德国太阳能专业技术博览会Intersolar Europe,过去不太掺和户储市场的华为、欣旺达、合康新能、首航新能源、固德威等多家国内企业组团亮相,大秀肌肉。

据北极星储能网数据,作为电化学储能的关键部件,中国储能锂电池今年1-8月的出口额,已经超过2021年全年所有锂电池出口额。

我国锂电池四大主要厂商——宁德时代、比亚迪、国轩高科、欣旺达境外收入实现不同程度的增长,其中宁德时代海外业务营收翻倍,国轩高科海外营收同比增长358.28%。

据不完全统计,自4月行情行至低点至7月,有近30支储能概念股股价涨幅超过2倍。

行业一片欣欣向荣。

无独有偶,在中国本土,储能产业或许也将迎来从业者们心心念念的“拐点”。

和欧洲以用电侧的户用储能为主不同,中国力推的是发电侧储能,除此之外还有一种电网侧储能。

和用电侧储能顺应用户套利需求,自由发展不同,发电侧储能的部署更具有超前投资的意味,也就是先通过快速规模化实现降本,再进一步推进市场化。这就必然导致行业初期存在经济性差的问题。

有意思的是,这方面的问题,很大一部分来自于我国完善的传统电力系统。

首先是发电,我国存在电力生产过剩的情况。同时,我国还不断有用于调峰的火电(燃气机组)、新能源机组上马,装机总量不断上升,导致储能的作用难以体现。

其次,我国的电力设施很多都是近些年修建的,基础设施更为“坚强”,具有相当的容纳能力。这就使得电网对储能所提供的辅助服务没有强烈需求。

在欧美,由于新建电厂的审批控制以及电网的老化,电力公司急需储能来平抑波动和满足扩容需求,在此基础上形成了对储能的大量需求。

因此,当前我国储能市场的主要动力,还是政策端的强制要求,即新能源强制搭配储能。

据统计,截至今年5月末,国内已经有23个省份明确新能源“强配”储能。

但按照目前国家政策对于发电侧储能系统提供调峰服务的补偿标准,电站配备储能提供调峰服务并不划算,反而会抬高成本,拉低电站收益率,导致部分电站投资方对“强配”储能“怨言”颇多。

去年川财证券曾以青海省为例,详细测算了光伏发电在光伏电站、光伏电站+储能、光伏电站+储能+减少弃光三种情形下的电站内部收益率,并且以中央发电集团对自建新能源平价项目8%的内部收益率要求作为平价标准。

测算结果表明,在只建光伏电站的情况下,内部收益率其实已经达到8.14%,实现了平价;但是加装储能之后,光伏电站收益率骤降至6.6%;即便考虑到弃光改善,光储电站的内部收益率为7.12%,仍未达到8%临界标准。

这严重挫伤了光伏电站加装储能的积极性。

不过,俄乌冲突带来的蝴蝶效应,也传递到了国内储能市场上。前面说过,欧洲能源危机让中国储能厂商发了一笔大财,而有了大量出口产品的平摊,国内电化学系统的成本也已经趋于稳定,并出现了下降的趋势,经济性拐点的曙光已经出现。

实际上,近几年储能电池系统的成本是一直在下降的。比如,派能科技的储能电池系统单价从2017年起就逐步下降,即便去年锂价暴涨,也没有阻挡其成本从1.45元/Wh下降到1.37元/Wh。

今年以来,随着出口欧洲产品的增长和锂价稳定,成本越发降低。另一家储能电池系统巨头宁德时代近4个月储能系统采购的最低报价都在1.41元/Wh之下,而且从8月就开始掉头向下。

根据川财证券的报告测算,即便在最悲观的降本预期下,光储电站也能在2024年实现平价,而如果情况乐观,这一拐点就有可能在今年底到来。

如今各方面的迹象显然相当乐观。

当然,看到了市场爆发的曙光,不代表市场爆发就要到来。

从长远来看,储能要实现经济应用,还需要跨越一个很大的门槛。

在前瞻产业研究院院长徐文强看来,由于锂资源本身的稀缺性问题,以锂离子电池为核心的电化学储能系统依然道阻且长。

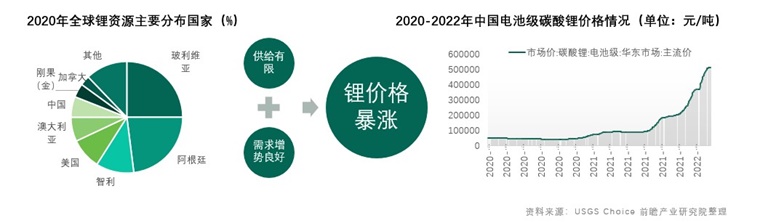

虽然地壳中锂资源总量是丰富的,但适合开采的项目并不多。并且从分布来看,当前全球75%的锂分布在美洲。

在供给有限的情况下,光是新能源汽车和初步发展的储能市场,就已经让全球锂市场价格屡创新高。2020年-2022年,我国华东市场电池级碳酸锂价格从4.8万元/吨增长至51万元/吨。

在当前传统发电向风光电的过渡阶段,锂电池还能满足产业需求;但根据相关政策规划,中国可再生能源比重将从2020年的12%跃升到2060年的60%左右。

可以想见,届时锂资源的稀缺性将极端凸显。

想要降低储能系统的成本,这是绕不开的问题。

所以,唯有通过研发新的技术,开拓新的储能方式,这个产业才有前景。

目前国内外均已对此展开研究,也提出了不少有前景的方案,其中一些已经投入试点。

例如铁空气电池。

这种电池是金属-空气电池的分支,其原理是利用铁的氧化还原反应实现电池的充电和放电。放电时,铁空气电池从空气中吸入氧气,透过电解质将金属铁氧化形成铁锈,从而释放电子;充电时,利用电流将铁锈还原为金属铁,释放氧气。

相较于锂离子电池,铁空气电池原材料简单易得,仅为铁和空气,成本不到锂离子电池的十分之一,可以连续提供100多个小时的放电需求,在任何地方进行部署并按需扩展。

当然,要实现这一切需要找到一种不透水但能吸收氧气的呼吸膜作为阴极材料。

目前,Form Energy公司已与明尼苏达第二大电力供应商Great River Energy达成合作协议,首个项目试点为1MW/150MWh的铁空气电池储能系统,计划于2023年开始运营。

另外值得关注的是液态空气储能。

这是一种物理储能方式,充电时,空气经过清洁后,通过压缩机增压,冷却液化进入储罐储存;放电时,将液态空气抽出,通过低温泵增压,加热气化驱动膨胀发电机发电。

其中,空气液化产生的废热可用于液态空气气化时提供热量,液态空气气化时产生的冷量可用于空气液化。

液态空气储能可以提供长达4周的放电需求,储能密度比常规压缩空气储能高,并且可以在任何地方部署。

目前,Highview Power公司正在美国、西班牙、智利和英国开发多个储能工厂进行商业化运营,国内中科院理化所在低温液态空气储能技术上也取得较大突破。

前瞻经济学人APP 产业观察组

更多行业研究分析详见:

[1]《2022-2027年中国电化学储能行业深度调研与投资战略规划分析报告》,前瞻产业研究院

同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、区域产业对标研究、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

参考资料:

[1]《储能何时爆发?“光伏+储能”经济性时点测算》,川财证券

[2]《新能源配储能“经济账”怎么算?》,虎嗅

[3]《派能科技豪掷50亿扩产,储能赛道竞争或将加剧》,览富财经网

[4]《储能投资首选:增速最快的欧洲户用储能!》,华尔街见闻

品牌、内容合作请点这里:寻求合作 ››

让您成为更懂趋势的人

让您成为更懂趋势的人

想看更多前瞻的文章?扫描右侧二维码,还可以获得以下福利:

下载APP

关注微信号

扫一扫下载APP

与资深行业研究员/经济学家互动交流让您成为更懂趋势的人

违法和不良信息举报电话:400-068-7188 举报邮箱:service@qianzhan.com 在线反馈/投诉 中国互联网联合辟谣平台

Copyright © 1998-2025 深圳前瞻资讯股份有限公司 All rights reserved. 粤ICP备11021828号-2 增值电信业务经营许可证:粤B2-20130734