(图片来源:摄图网)

9月14日晚上,中国人民银行再次释放政策利好,宣布将于2023年9月15日下调金融机构存款准备金率0.25个百分点。本次下调后,金融机构加权平均存款准备金率约为7.4%。预计释放中长期流动性超5000亿元。这是央行今年以来的第二次降准,也是为了进一步巩固实体经济回升向好态势而采取的重要举措。

降准的意义在于提高金融机构的流动性,鼓励它们将更多的资金投向实体经济。实体经济是一个国家经济的基础,对于促进经济增长和就业创造起着重要作用。通过降低存款准备金率,央行为金融机构提供了更多的资金空间,使它们能够更灵活地支持实体经济的发展。

此次降准将释放超过5000亿元的流动性,这将为实体经济注入一股强劲的资金动力。这笔资金将被用于支持企业的生产经营活动、技术创新和扩大就业等方面。这将有助于提高企业的盈利能力,增加就业机会,进而推动经济的稳步回升。

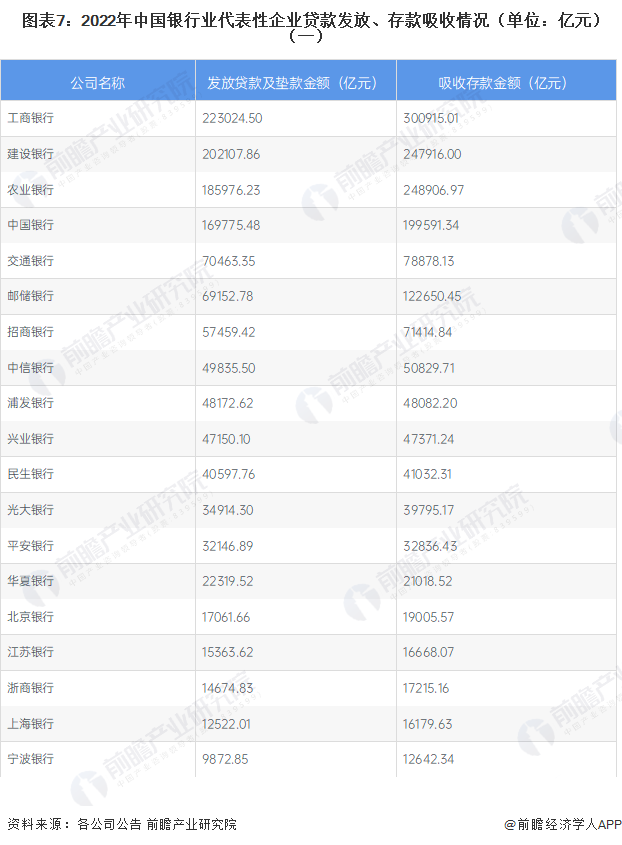

银行业代表企业贷款发放工商银行规模最大:从银行业代表企业的业绩来看,2022年前三季度工商银行发放贷款及垫款金额、吸收存款金额均为最高,分别为22.30万亿元、30.09万亿元。

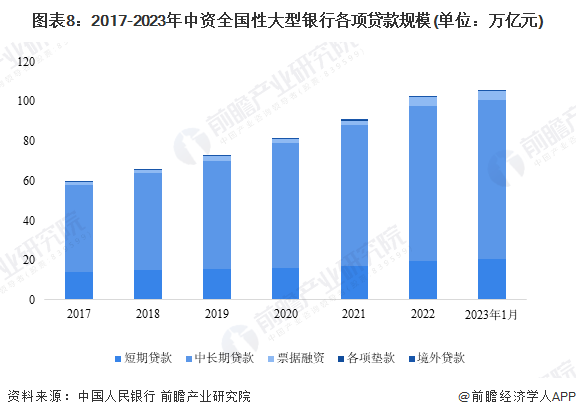

个人贷款规模占比持续上升:从贷款规模来看,我国中资背景的全国性大型银行的各项贷款规模持续增长。自2017年至2022年,这些银行的贷款规模从59.47万亿元增长至102.63万亿元,五年复合增速为11.53%,快于存款规模的增速。2022年,各项贷款规模同比增速为13.16%。在贷款项目的细分中,中长期贷款占比最大,且占比逐渐提升。从2017年至2022年,中资全国性大型银行的中长期贷款规模从43.73万亿元增长至77.94万亿元,占各项贷款规模的比例从73.54%提升至75.94%。其中,2021年中长期贷款规模占比达到78.11%。截至2023年1月,各项贷款规模总计为105.48万亿元,中长期贷款规模为80.08万亿元,占比达到75.91%。

从增强金融服务实体经济能力的角度来看,增加中长期贷款的发放有利于对实体经济形成支持作用。而且,我国实现高质量发展、转变发展方式、优化经济结构、转换增长动力等都需要大规模的投资,因此对中长期贷款的需求长期不减。

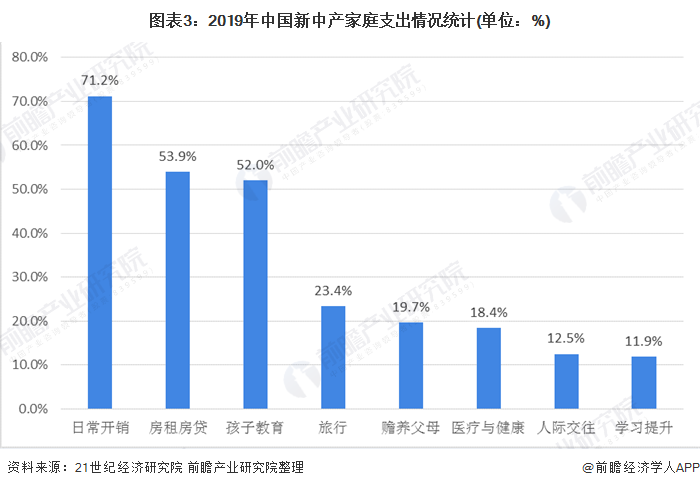

房租房贷占家庭支出总额比重高:根据数据显示,2019年新中产家庭支出最多的三个领域依次为日常开销、房租房贷和子女教育。其中,日常开销的选择人数占比为71.2%,房租房贷的选择人数占比为53.9%,子女教育的选择人数占比为52%。

央行降准对房贷市场有着积极的影响。它降低了购房者的贷款成本,促进了房地产市场的发展。

一位业内分析人士指出,央行连出降息、优化房地产金融政策等大招后,年内二度降准,坚定地推动经济持续恢复和回升。最近,宏观政策方面采取了一系列果断的措施,包括财税、房地产和货币政策的连续发力,市场预期明显好转。然而,经济回升的弹性仍然需要加强,因此二度降准将继续发挥政策支持的作用。

另有业内人士指出,降准有望进一步巩固实体经济回升的良好态势。根据估算,央行9月再度降准,将释放超过5000亿元的中长期流动性,这将为实体经济注入实质性的资金,有效地鼓励金融机构增加对实体经济的资金投入。这些措施将带来更多积极的宏观指标变化,进一步提升经济稳步回升的可持续性。

前瞻经济学人APP资讯组

更多本行业研究分析详见前瞻产业研究院《中国银行业市场前瞻与投资战略规划分析报告》

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

报告主要内容:国内银行业整体运营状况;我国银行业发展的经济金融环境;金融改革下的银行业发展情况;金融创新下的银行业发展情况;电信商业银行发展案例;中美商业银行...

品牌、内容合作请点这里:寻求合作 ››

让您成为更懂趋势的人

让您成为更懂趋势的人

想看更多前瞻的文章?扫描右侧二维码,还可以获得以下福利:

下载APP

关注微信号

扫一扫下载APP

与资深行业研究员/经济学家互动交流让您成为更懂趋势的人

违法和不良信息举报电话:400-068-7188 举报邮箱:service@qianzhan.com 在线反馈/投诉 中国互联网联合辟谣平台

Copyright © 1998-2026 深圳前瞻资讯股份有限公司 All rights reserved. 粤ICP备11021828号-2 增值电信业务经营许可证:粤B2-20130734