今年《政府工作报告》提出,加快前沿新兴氢能、新材料、创新药等产业发展。新材料作为战略性新兴产业之一,是推动我国传统产业升级和新兴产业发展的重要基石,是全球科技竞争的关键领域,也是国家竞争力的重要体现。

化工新材料产业作为新材料产业的重要组成部分,是化学工业中较具活力和发展潜力的新领域,代表着未来化学工业的发展方向,为新材料产业未来发展提供了有效的参考。化工新材料涉及有机氟、有机硅、节能、环保、电子化学品、油墨等多个新材料领域,是指目前发展的和正在发展之中具有传统化工材料不具备的优异性能或某种特殊功能的新型化工材料。与传统材料相比,化工新材料具有质量轻、性能优异、功能性强、技术含量高、附加值高等特点。

按照工业类别进行划分,化工新材料主要包括三大类:一是新领域的高端化工产品,二是传统化工材料的高端品种,三是通过二次加工生产的化工新材料。主要包括工程塑料、功能高分子材料、有机硅、有机氟、特种纤维、复合材料、电子化工材料、纳米化工材料、特种橡胶、聚氨酯、高性能聚烯烃、特种涂料、特种胶黏剂、特种助剂等十多个大类品种。

进入2024年下半年,各地政府对化工新材料产业的招商引资重视程度不断上升。政府纷纷出台支持政策,包括财政扶持、税收优惠和土地资源等方面的支持措施,以吸引更多的企业投资和创新。同时,各地还加大科研投入,鼓励技术创新和产业升级,以提升国家在全球新材料产业中的地位。

从化工新材料投融资市场来看,2017年以来,中国化工新材料行业投融资事件数量波动变化,其中在2017年,我国化工新材料行业投融资事件发生数量达到峰值;在2021年投资规模达到峰值。2022年,我国化工新材料行业全年发生投融资事件约5起,投资规模超过9亿元;2023年截至5月11日,我国化工新材料行业投资规模超过1亿元。

那么,在国内化工新材料产业主要企业动向如何呢?

万华化学

万华化学在2023年度业绩说明会上表示,2024年预计投产的主要项目包括:20万吨/年POE项目:预计二季度投产;4.8万吨/年柠檬醛-香精香料项目:预计三季度投产;蓬莱一期90万吨/年丙烷脱氢项目:预计四季度陆续投产;烟台120万吨/年乙烯项目:预计于今年年底明年初陆续投产;福建MDI技改从40万吨增至80万吨:预计于2024年4月底完成。

近日,万华化学集团股份有限公司新材料事业部一期20万吨/年POE项目实现全流程贯通,并于当日产出合格产品,标志着中国首套大规模自主研发的POE工业化装置一次性高质量开车成功。

日前,万华化学烟台化工产业园异佛尔酮(Isophorone,下简称IP)装置扩能改造项目环评公示,扩建完成后IP装置产能将由5万吨/年扩建至8万吨/年。万华化学表示,此次扩产主要为满足聚氨酯产业对异氰酸酯的增长需求,建设完整的IP-IPN-IPDA-IPDI产业链,生产高附加值的脂肪族二异氰酸酯产品,主要用于涂料、聚氨酯等应用。

据企查猫显示,万华化学集团股份有限公司成立于1998年12月16日,注册资本313,974.66万人民币,法定代表人廖增太,公司经营范围包括:安全生产许可证范围内化学危险品的生产;食品添加剂的研发、生产和销售;许可证范围内铁路专用线经营;丙烷、正丁烷的带有存储设施的经营、仓储经营(以上经营项目有效期限以许可证为准);聚氨酯及助剂、异氰酸酯及衍生产品的开发、技术服务及相关技术人员培训等。

据企查猫股权穿刺图显示,目前,万华化学对外布局了福建、山东、广东、浙江、海南、四川等地的62家企业。万华化学曾表示,在“碳达峰、碳中和”国家战略的实施背景下,新能源产业高速增长,电池行业迎来了黄金发展机遇期。电池材料是其近年来重点培育的业务板块,被定义为公司第二增长曲线。

2023年10月,中国化学工程集团、万华化学、铜化集团签署战略合作协议:在南漳县联合投资350亿元,建设中化学新能源产业园,聚焦新能源、高端电子化学品、食品级磷酸盐、工业级磷酸盐等领域。有业内人士分析,万华化学这一收购计划或瞄准了铜化集团的磷矿资源,为其电池正极业务铺平原材料供给,持续打造“电池材料生态圈”。

万华化学集团董事长廖增太表示,未来五年,万华在烟台投资超过1300亿元。将在黄渤海南岸打造两个世界一流的高科技化工园区,把万华烟台电子材料产业园建设成为未来产业先导区。

化工新材料行业发展情况

——全球化工新材料市场规模约3.5万亿元

近年来,全球化工新材料产业发展整体步入高技术引领、产品迭代速度快、产业规模和需求不断扩大的阶段。2019-2021年,全球化工新材料市场规模呈快速增长态势,到2021年全球化工新材料市场规模已经增长至约3.5万亿元。

从主要细分品类来看,工程塑料的市场规模占比超过18%,聚氨酯材料占比超过11%,电子化学品占比超过8%,高端聚烯烃、碳纤维和芳纶纤维占比均在1.5%以下。

——化工新材料应用领域广泛

化工新材料是发展战略性新兴产业的重要基础,也是传统石化和化工产业转型升级和发展的重要方向。化工新材料产业的发展主要受汽车、建筑、电子电器等市场的推动,同时,国家大力发展新能源、高铁、节能环保等产业,进一步扩大了化工新材料应用市场。从下游产业的需求来看,化工新材料主要应用在节能与新能源汽车、新一代信息技术、航空航天、轨道交通、节能环保、大健康等相关领域。

——中国化工新材料产品产量逐年增长

目前,中国化工新材料产业已初步形成了较齐备的研发、设计、生产和应用体系,成为全球化工新材料领域不可忽视的力量和全球重要的市场。从化工新材料总体产量来看,2016-2022年,中国化工新材料产量规模逐年增长,据中国石油和化学工业联合会化工新材料专委会数据,2022年,我国化工新材料产能超过4500万吨,产量超过3100万吨。

——中国化工新材料产品整体自给率提高

化工新材料产业发展离不开市场的引领作用,新能源汽车、生物、高端装备、新能源、环保节能、轨道交通等产业的发展迫切需要品种众多的功能性化工新材料支撑。近年来,中国化工新材料快速发展,部分行业短板得到补足;从化工新材料产品整体自给率来看,2016-2022年,中国化工新材料自给率不断提升,初步测算,2022年化工新材料自给率将进一步提高至72%。

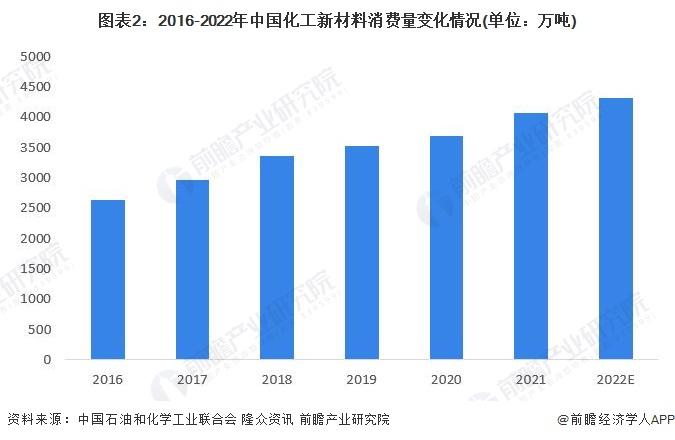

——中国化工新材料消费量逐年增长

从中国化工新材料消费量来看,2016-2021年中国化工新材料消费量逐年上升,增幅呈现波动变化趋势,2021年,中国化工新材料消费量较上年增长约10%;初步测算,2022年中国化工新材料消费量超过4300万吨。

——化工新材料市场竞争情况

目前我国化工新材料行业,企业竞争已初步形成三个梯队的格局,各梯队之间差距较大。第一梯队,以巴斯夫、科思创等为代表的外资及万华化学、华峰化学、金发科技等国内细分领域头部企业为主,企业经验丰富、产业基础完整、装置普遍规模大、技术水平高,通常以较高质量的基本产品和改性产品占据着高、中端市场,因而往往是市场领导者,获得较为丰厚的利润。第二梯队,以国有企业和头部民营企业为主,如巨化集团、新和成等,企业进入市场较早、积累起一定产业经验、装置有一定规模、有较强的技术积累和人才储备、产品链较为完整。第三梯队为其他中小型民营化工企业,产业基础较弱、装置规模不大、技术水平普遍不高、产品链不完整,少数规模较大、技术基础较强的企业处于基本产品低端市场,多数企业则分布于广泛的、分散的终端产品市场。

从中国化工新材料行业存续/在业企业区域分布来看,目前中国化工新材料行业竞争者数量分布以长三角和珠三角以及京津冀等东南沿海地区为主,其中山东、广东、江苏和浙江等省市企业数量较多,据企查猫数据显示,截至2023年5月10日,山东、广东、江苏和浙江化工新材料存续/在业企业分别有4478家、4289家、3167家和2140家。

——化工新材料市场空间广阔

在国际贸易保护主义思潮不断抬头、高技术产品领域贸易摩擦不断升级的形势下,化工新材料短板很可能成为制约我国制造强国建设的瓶颈,必须加快提升保障能力。“十四五”时期国家出台系列政策推动中国化工新材料行业呈现高质量发展,行业将迎来重大发展机遇。随着工程、新能源、日用品等行业的新材料消费的持续增加,化工新材料市场空间预计将进一步扩大。

中国石油与化学工业联合会预计至2025年,国内化工新材料的整体市场规模将超过2万亿元,国内化工新材料消费量超过5700万吨,自给率达到78.0%。前瞻预计2026-2028年,中国化工新材料市场规模的复合增长率约为15%左右,至2028年整体市场消费规模有望超过3万亿元。

《化工新材料产业“十四五”发展指南》规划在“十四五”期间,我国化工新材料产业主营业务收入、固定资产投资保持较快增长,力争到2025年产业实现高端化和差异化,发展方式明显转变,经济运行质量显著提升。其中,重点发展、提升的八大系列化工新材料种类有:高端聚烯烃塑料、工程塑料及特种工程塑料、聚氨酯材料、氟硅材料、特种橡胶及弹性体、高性能纤维及复合材料、功能性膜材料和电子化学品。

前瞻经济学人APP资讯组

更多本行业研究分析详见前瞻产业研究院《中国化工新材料行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

本报告前瞻性、适时性地对化工新材料行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来化工新材料行业发展轨迹及实践经验,对化工新材料行...

品牌、内容合作请点这里:寻求合作 ››

让您成为更懂趋势的人

让您成为更懂趋势的人

想看更多前瞻的文章?扫描右侧二维码,还可以获得以下福利:

下载APP

关注微信号

扫一扫下载APP

与资深行业研究员/经济学家互动交流让您成为更懂趋势的人

违法和不良信息举报电话:400-068-7188 举报邮箱:service@qianzhan.com 在线反馈/投诉 中国互联网联合辟谣平台

Copyright © 1998-2026 深圳前瞻资讯股份有限公司 All rights reserved. 粤ICP备11021828号-2 增值电信业务经营许可证:粤B2-20130734